完全ガイド

メニュー

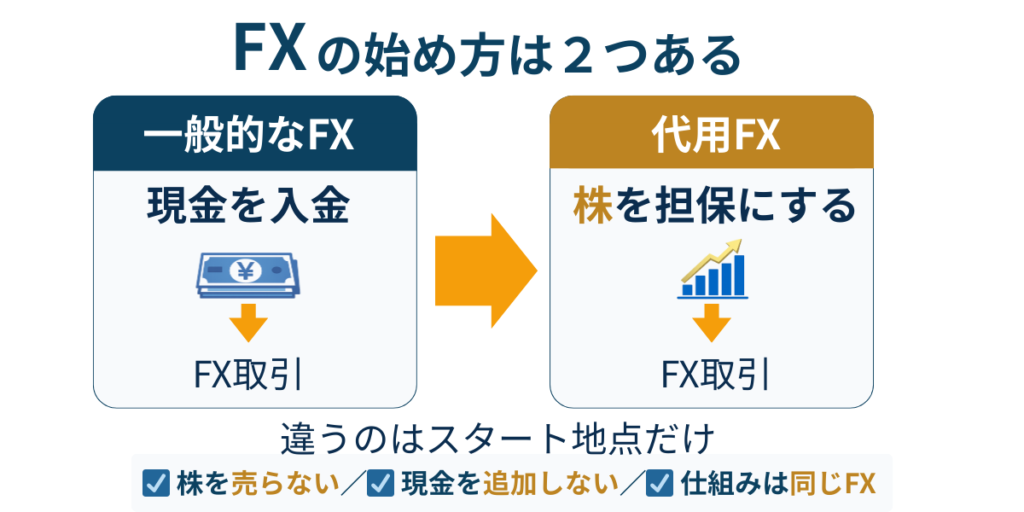

代用FXなら、保有している株式や投信を“担保(代用有価証券)”として活用し、現金をほとんど増やさずにFX取引をスタートできます。

2026年2月時点、私の代用FXでのメインはスワップ運用。1日1,600円、月5万円円程度の収入が得られています。

このスワップ運用は通常のFXと同じことをしているだけで、重要なのは「持っている株式や投資信託を売らずに活用している」という点だけです。

本記事では、

などを、最短で代用FXの全てを理解できるよう整理しています。

まずはこの記事で全体像をつかみ、詳細は各専門記事で深掘りしていきましょう。

「株は長期投資で持ち続けたい。でも、為替のチャンスも逃したくない」 そんなワガママを叶えてくれるのが、代用FX(株式や投資信託を担保にして行うFX取引)です。

代用FXでは、すでに保有している株式や投資信託を“担保(代用有価証券)”としてFXの証拠金に充てることで、現金を多く用意しなくてもFX取引を始めることができます。

という理由から、ここ数年でじわじわと利用者が増えてきているサービスです。

「代用FXってそもそも安全なの?リスクは?」という疑問については、 代用FXとは?仕組み・メリット・安全性を解説したこちらの記事で詳しく解説しています。

ここでは、代用FXの仕組みを“ざっくりイメージ”できるようにまとめます。

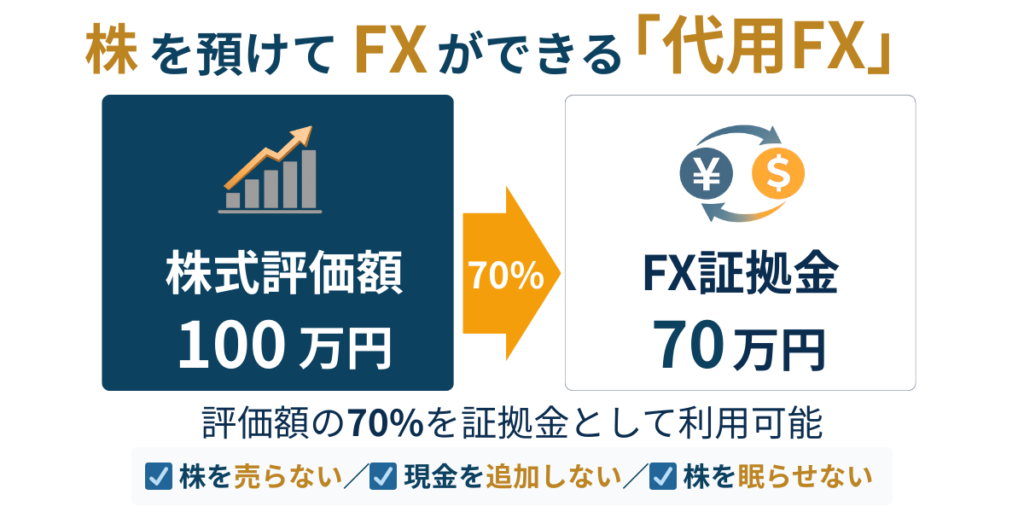

ポイントは、株を売却して現金にしなくても、その評価額の一部を証拠金として使えるという点です。

「具体的な手順をもっと詳しく知りたい」という場合は、 代用FXの始め方をステップ形式で解説した記事を用意しています。

代用FXには細かいメリットはいくつもありますが、まずは次の3つだけ押さえておけばOKです。

通常のFXでは、証拠金として現金が必要です。

一方、代用FXでは、

などを担保として差し入れることで、“現金を追加で入れることなく” にFX取引を始めることができます。

「長期投資のポジションはそのままキープしたい。でも、為替のチャンスも取りに行きたい」という人には相性の良い仕組みです。

FXとして利用できるのは、株式評価額の70%となっています。

株を売らずに、眠らせることなく利用できる点が優れています。

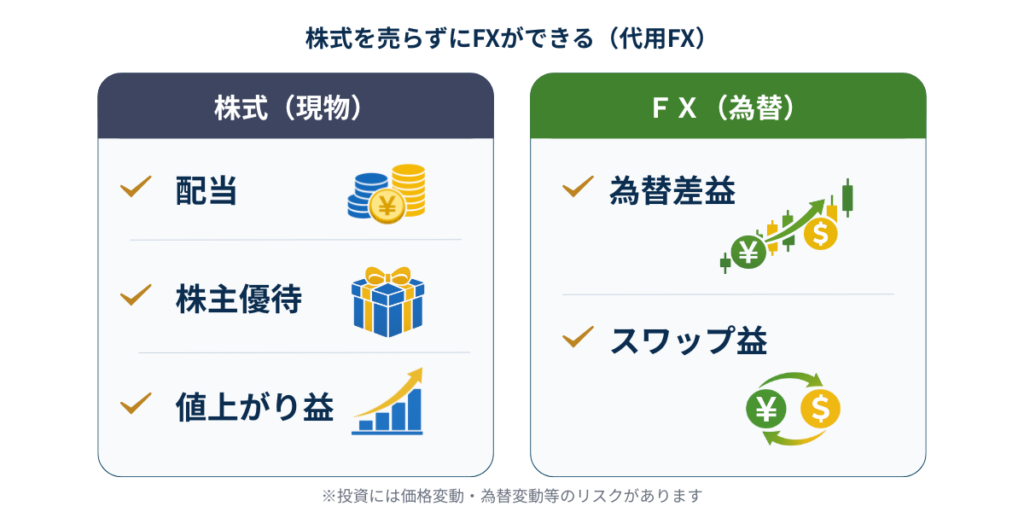

代用FXを使うことで、同じ元本でも

というように、1つの元本から複数の収益源を持つことができます。

もちろんリスクも増えますが、うまく使えば「資金効率を高めるレバレッジ」として機能します。

株式投資、投資信託を資産運用の核としている長期投資家にとって、

「せっかく集めた銘柄を売ってまでFXの資金に回すのはイヤ…」

という方がほとんどです。

代用FXなら、長期保有する株や投信はそのままに、別レイヤーとしてFX取引を追加できるため、運用プランの自由度が高まります。

さらに、FXで得た利益を株式やETF(上場投資信託)に再投資すれば、資産増加のサイクルを作ることも可能です。

メリットやリスクを深く知りたい場合は、以下の記事で具体例を出しながら解説しています。

メリットが多い代用FXですが、当然ながら通常のFX以上に注意が必要なポイントもあります。

ここでは、代表的なリスクをざっくりと整理します。

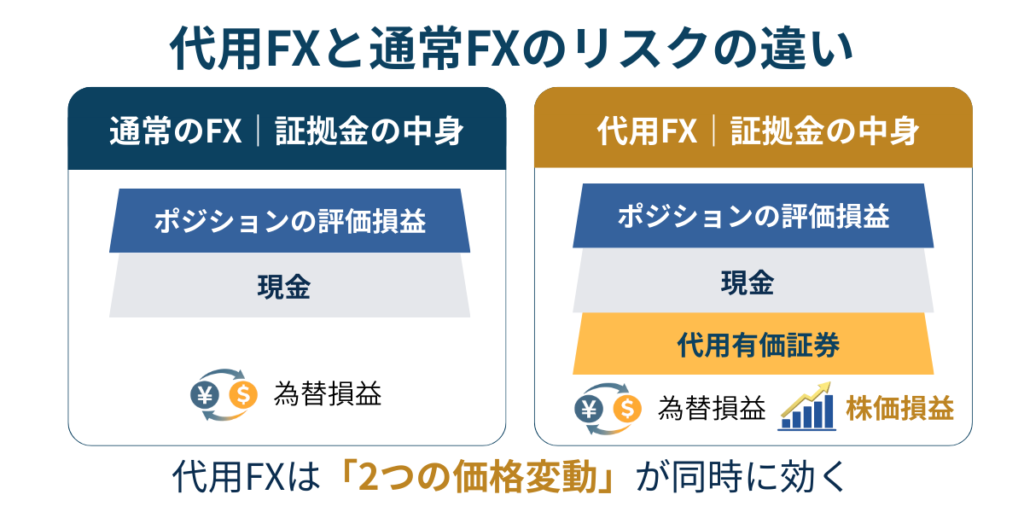

代用FXでは、

という、2つのリスクを同時に負うことになります。

どちらか片方だけでも大きく動けば、証拠金維持率(FXでよく使う指標ですが、ここでは詳細は割愛させていただきます。)が一気に悪化する可能性があります。

例えば、株式・投信の価格変動により株価が下がると、

という流れになります。

FXポジションが含み損を抱えている状態で株価も下落すると、「株も下がる+FXも下がる」というダブルパンチをくらす可能性もあります。

代用FXは「資金効率を高められる」というメリットがある反面、

といった失敗パターンもあり得ることから、「少ない数量から始める」「維持率の目安を決めておく」といったリスク管理は必須になります。

これらのリスクについては、代用FXのメリットともに次の記事で紹介しています。

また、FX基礎ガイドも別で用意していますので、FXについて不安を感じている方は基礎ガイドを見ながらFXに触ることから始めるのがおすすめです。

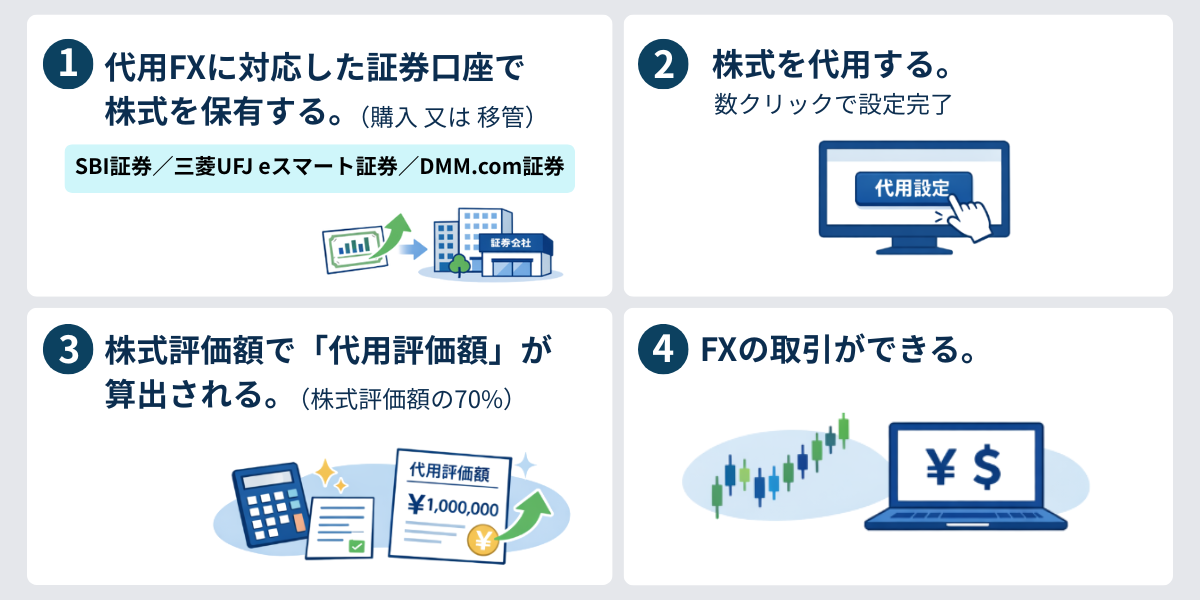

具体的な画面操作や手順は別記事で詳しく解説していますが、ここでは全体の流れだけ押さえておきましょう。

まずは「代用有価証券を使ったFX」が可能な証券会社で口座を開設します。

実は2026年2月現在、このサービスを提供しているのは以下の3社のみとなります。

各社、株式、投資信託の担保にできる条件や、FXをする上でのスペックが少しずつ異なっています。

上記3社で株式等を保有するためには、一般的には購入になりますが、既に他社で多額の株式等を保有している場合には移管(売却して買い直す必要はない)も検討しましょう。

利用者が多いと思われるSBI証券、楽天証券から移管する方法については、次の記事で解説しています。

次に、保有している株式や投資信託を、その証券会社の口座で保有(「購入」又は「他社から移管」)し、「代用有価証券」として設定します。

証券会社ごとに、代用と言ったり、株券担保と言ったり名称が異なり、代用するための操作方法も若干違いますが、大きく悩むようなことはありません。大まかに次の流れになります。

具体的な振替手順は上記のとおり簡単ですが、DMM FX、三菱UFJ eスマート証券 FXについては、画像をふんだんに用いた解説記事も用意していますので安心してください。

代用有価証券としての設定が完了すると、

が、取引画面や口座管理画面で確認できるようになります。

あとは、通常のFXと同じように通貨ペアを選び、なるべく少額からポジションを持ってみるのがおすすめです。

「具体的な手順をもっと詳しく知りたい」という場合は、 次の記事でより細かくステップ形式にした代用FXの始め方を解説しています。

代用FXにおける「主役」はあくまで株式や投資信託の運用であり、FXはそのうえに乗せる「サブ」の位置づけと筆者は考えています。

基本線としては、まず自分が中長期で保有したい銘柄を選び、その銘柄を担保として代用する──という考え方が本筋になります。

そうは言っても、自分が保有している株式、投資信託が代用FXに合うのかは確認しておいた方がいいです。ここでは詳しい銘柄分析を行うわけではありませんが、次のようなポイントがあります。

これらのうち考え方の軸を2つだけ紹介しておきます。

代用に回す銘柄が、

といった銘柄だと、担保評価額が大きく上下し、証拠金維持率の管理が難しくなります。

担保を1〜2銘柄に集中させると、「その銘柄が個別の悪材料で急落」→ 「代用FX口座の維持率が急低下」というリスクがあります。

例えば、

など、一つの銘柄に依存しすぎない資産を担保にすることで、リスクを抑えやすくなります。

具体的な銘柄例や、避けるべきパターン、おすすめの組み合わせ方については、こちらの記事で詳しく紹介しています。

代用FXを始めるには、「代用有価証券FX」に対応した証券会社を選ぶ必要があります。

このページでは、

だけを整理し、詳細なスペック比較は専用記事で紹介しています。

「代用有価証券FX」に対応した証券会社は、次の3社のみです。

それぞれ比較すべきは、

など、チェックしたいポイントはいくつかあります。

「具体的にどのFX会社/証券会社を選べばいいの?」という方は、以下の記事で主要な代用FX対応会社を一覧比較しています。

「そもそもFXの仕組みや、代表的な戦略から学びたい」という場合は、FX初心者向けの入門記事を読んでから代用FXに進むのがおすすめです。

その上で、代用FXは、「どんなFX戦略と組み合わせるか?」によってもリスクとリターンのバランスが変わってきます。ここでは、初心者でもイメージしやすい代表的な考え方だけを紹介します。

スワップポイント:2国間の金利差から生じる調整分のこと。一般的に、低金利通貨を売り、高金利通貨を買うポジションを保有すると、この金利差に相当する金額を受け取ることができる。

私が運用しているルールはこちらで紹介しています。

(FXが初めての方にとってはすぐに理解は難しいと思うので、FXの基礎用語等を理解してからにしましょう。)

運用の詳細(背景まで)、実践方法、専用ツールの記事があります。

最近は米国株などの外貨建て資産を保有している方も多くいらっしゃいます。その場合、円安局面では円換算で資産が増加しますが、円高局面では減少します。それを例えば、USD/JPYを売るといった形でヘッジすることが可能です。(金利差=スワップの支払いが発生する場合もあるため、短期的な扱いが推奨されます。)

最後に、代用FXについてよくある質問、勘違いしてはいけない点をピックアップしておきます。

詳細な内容は、それぞれ該当する記事で解説しています。

証券会社によって多少制度が異なる部分はありますが、共通してNISAやiDeCo口座内の株式は代用に使えません。NISA口座は使えないため、あえて特定口座を用いる場合もあります。

特定口座の使い方はこちらの記事で紹介しています。

代用に差し入れていても「株主」としての権利(配当・優待など)はそのまま維持されます。

といった流れになるため、FX初心者であれば、FXでのポジションを多く持ちすぎないようにするなど注意が必要です。

最後に、このページの内容をざっくりと振り返ります。

その上で、実際に代用FXを検討するなら、次のステップで進めるのがおすすめです。

最初に代用FXができる証券会社で口座を開設しておくのであれば、DMM.com証券と三菱UFJ eスマート証券にしましょう。次の記事で口座開設から代用設定まで全て把握できます。

当ブログでは、「株を売らずにFXを始めたい」「長期投資×為替運用を両立したい」という方に向けて、代用FXの活用アイデアや具体的な設定方法を発信しています。

これから代用FXを検討する方は、ぜひ興味ありそうな記事からチェックしてみてください。

また、下記はPRです。代用FXを検討している方は次のリンクから口座開設いただけると今後の記事更新にも大変励みになります。

スワップとツールの使いやすさを重視したい方にはこちら

メガバンクグループの信頼感や少額からの取引をしたい方はこちら

投資歴は10年以上。現在はインデックス投資・高配当株ETFを中心とし、これら保有株を担保に使う「代用FX」で資金効率を高める投資を自ら実践。初心者の方にも分かりやすく、仕組みとリスクを丁寧に解説していきます。

▼ Xで最新の投資メモを見る

運用の気づきや更新情報を発信しています。

▼ はじめての方へ(ブログの読み進め方)

投資スタイルとおすすめの読み進め方をまとめました。