完全ガイド

メニュー

このシリーズについて

投資は甘くありません。相場は平気で資産を半分にします。だからこそ、数字と現実に基づいた判断をできる投資家だけが生き残ります。

この3部作シリーズは、”投資を続ける力” と “勝ち続ける戦略” を身につけるために作りました。

1:メリット編(基礎+理論)→ 2:デメリット編(リスク認識)→ 3:戦略編(コア・サテライト実践) の順で読むと理解が最も深まります。

まずは結論から。インデックス投資だけでは“物足りない”と感じ始めた人こそ、コア・サテライト戦略で一段上の投資へ進むタイミングです。

投資を続けている中で「このまま積立だけで本当に大丈夫?」「もっと効率の良い方法はないのか?」と感じたことはありませんか?忙しい社会人や本業に集中したい投資家ほど、一度は直面する悩みです。

インデックス投資は長期資産形成の最強の土台ですが、

こういったタイミングで「インデックスだけでいいのか?」というモヤモヤが生まれます。そこで役に立つのが、ポートフォリオを「守り」と「攻め」に分けるコア・サテライト戦略です。全資産で勝負するのではなく、あらかじめ攻める枠・守る枠を決めておくことで、

というバランスが取れるようになります。

この記事では、コア・サテライト戦略の考え方から、具体的な比率例、よくある失敗パターン、FXや個別株をポートフォリオに組み込むときの注意点まで、今日から使えるレベルで具体的に解説していきます。

“コアとサテライトを分ける”ってよく聞くけど、正直イメージがふわっとしていて……具体的にどう違うの?

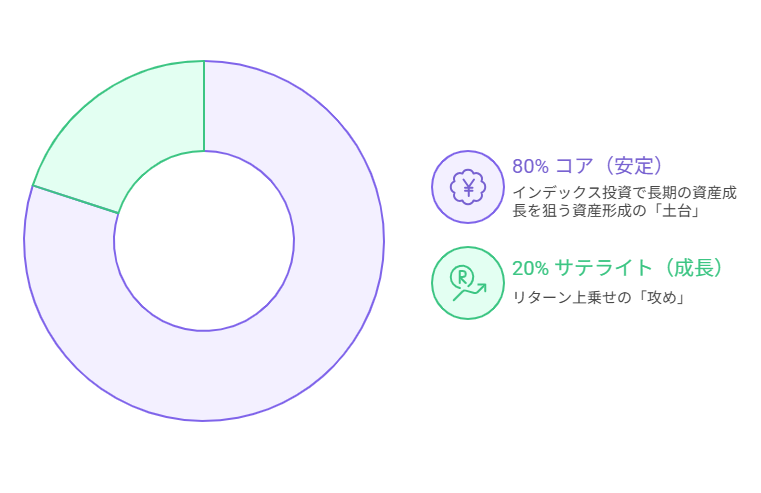

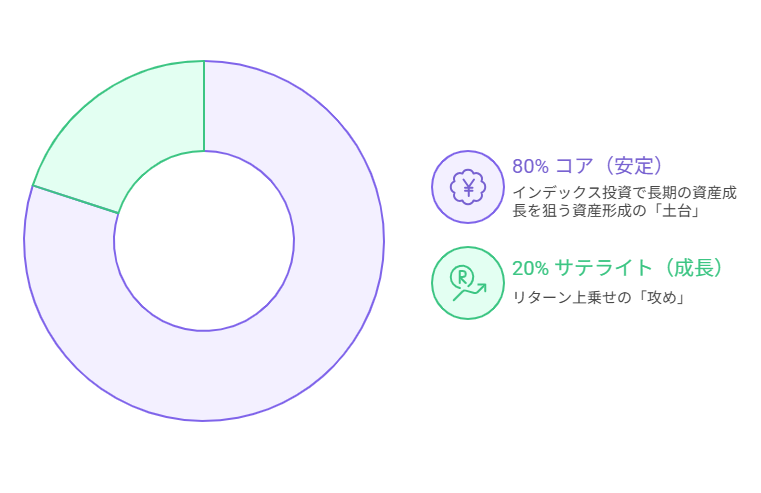

まず定義から。ここで多くの人が抱える課題は、「どこまでインデックスで守り、どこから攻めるかが曖昧」という点です。この戦略はその悩みを整理するのに最適です。

“守り(コア)”と “攻め(サテライト)” を明確に分け、役割を決めて投資する戦略。

イメージはこちらです。

大事なのは、「コア」と「サテライト」をごちゃ混ぜにしないこと。

筆者も10~15%ほど分散も兼ねてのサテライト運用を行っています。

全部を攻めに振るのはギャンブル。全部を守りに振りすぎると、本当に「これでいいのか?」という不満が溜まり、結局途中で戦略を継続できなくなります。ちゃんと攻める。でも、攻めるのは“決めた枠の中だけ”。

この割り切りが、コア・サテライト戦略の本質です。

インデックス投資が最強って散々聞いてきたので、『わざわざ戦略を変える必要ある?』とも思っちゃうよ……それでも見直す意味ってあるの?

「インデックス投資が最強じゃないの?」という声もあります。もちろん、長期・分散・低コストという意味ではインデックスは超優秀です。ただ、私たちのような現実の投資家はロボットではないですよね。

S&P500の年間リターンは、長期平均で見るとおおよそ年率+10%前後ですが、

年ごとの値動きはかなり極端です。

| 年度 | S&P500リターン |

|---|---|

| 2021 | +26.9%(かなりの好調) |

| 2022 | -19.4%(大きなマイナス) |

| 2023 | +24.2%(再び大きく反発) |

※ 年度別リターンは S&P Dow Jones Indices(S&P500 指数)および Yahoo! Finance の市場データをもとに算出された公表値です。

実はチャートだけ見ると、

ということを繰り返しています。ここ数年の右肩上がりが珍しいです。

この荒波を10年、20年と淡々と眺め続けるのは、実は想像以上にメンタルを消耗します。

その結果、

という感情のアップダウンが起きます。

感情のアップダウンを「戦略」でコントロールするのが、コア・サテライトです。

S&P500は「500社に分散」と言われますが、実態はかなりハイテク偏重です。上位7銘柄(Apple / Microsoft / Alphabet / Amazon / Meta / NVIDIA / Tesla)で約30%超を占める時期もあります。

実質的には「米国大型ハイテク指数」になりつつあるとも言えます。

インデックス=完全分散ではないという現実を踏まえると、

という設計は、リスク管理の観点からも非常に合理的です。

市場全体の平均リターンを超えるような成長が生まれるのは、

といった「尖った領域」であることが多いです。

インデックスは“平均”なので、こうした成長の一部しか取り込めません。

そこで、全体の10〜30%だけをサテライトに割り当て、テーマ株・アクティブファンド・FXなどに投じることで、期待リターンの上澄みを狙うのがコア・サテライトの考え方です。

コア◯%・サテライト◯%って言われても、自分がどのくらい攻めていいのかが一番悩むところなんですよね…。

以下のような観点で比率を決めると迷いにくくなります👇

これらを踏まえた上で、実際の数字でイメージを固めていきましょう。

なお、前提として、

という場合を想定しています。

「まずはちょっとだけ攻めたい」人向けのパターンです。

インデックス一本から、最初の一歩として攻めを足すならこのあたりが現実的です。

経験もついてきて、「リスクの意味も分かっているし、もう少し攻めたい」という人向け。

ポイントは、

という二重の設計になっていることです。

「サテライト30%のうち、10%だけはかなり攻めてOK」など、さらに階層化しても良いです。

短期売買やFXが好きで、「リスクは理解した上で取りに行きたい」という人向けのスタイルです。

ここまで攻める場合、収入の安定性/家計の余裕/家族構成/将来のキャッシュフローなども踏まえた上での判断が必要になる領域です。

“リスク許容度を考えましょう”ってよく聞きますけど、自分の許容度ってどうやって判断したらいいの?

コア・サテライト戦略を組む前に、ざっくりでいいので自分のリスク許容度を把握しておきましょう。

自問してほしい質問

これらに対して、

という目安で調整していくと、無茶な比率になりにくいです。

リスク許容度は人それぞれであり、SNSなど他人が言うポートフォリオ(コアサテライト比率)は、あなたの人生とはなんら関係ない。

この点を十分理解した上で、自分に合ったポートフォリオ(コアサテライト比率)を構築していきましょう。

コア・サテライトって聞くと“ちゃんとしてそう”に聞こえるんですけど、実際にはどんな失敗パターンが多いんですか?

参考として、実際の成功例と失敗例を短く紹介します👇

- 成功例

- 2020年コロナ急落で資産が▲35%に

- ルール通り積立を継続し、翌年、大幅回復

- 過去最高益に

- 失敗例

- SNSの情報に触発されて、比率を一気に攻めへ変更

- 暴落で精神的に耐えられず損切り

これらの違いは「比率とルールを守ったかどうか」に尽きます。コア・サテライト戦略はシンプルですが、運用を間違えるとただの「言い訳つきギャンブル」になります。

よくある失敗と、その回避策を整理しておきましょう。

| 失敗 | 原因 | 回避策 |

|---|---|---|

| サテライトを増やしすぎる | 欲張り / SNS情報に流される | 事前に「サテライトは最大◯%まで」と決めて守る |

| 相場が荒れてコアすら崩壊 | 想定不足 / レバレッジ多用 | コアでレバレッジを使わない。暴落前提でポジションサイズを決める |

| 何に投資しているのか理解してない | 思考停止でテーマ株やレバ商品を買う | 「なぜこれを買うのか?」を一文で説明できないものは買わない |

| リバランスをしない | 上がったサテライトを放置 → 全体が攻めすぎに | 年1回など、コアとサテライトの比率を元に戻すルールを決める |

成功している人ほど、投資の“量”ではなく“比率とルール”で全体を管理しています。

FXとかレバレッジ商品って、正直ちょっとは触ってみたい気持ちもあるんですが……どこまでなら“アリ”?

FXや個別株、レバレッジ商品は、正直言ってリスクが高いです。だからこそ、サテライトの“中”でさらに枠を決めて扱うのがポイントになります。

🔑 ポイントは「サテライト内の少額でやる」こと

目安としては、投資初心者~数年であれば、FX・高ボラ個別株・レバ商品などの合計がポートフォリオ全体の10%以内くらいに納めるべきです。(個人の感覚です。)

この範囲であれば、

という“いい意味での宝くじ枠”として機能します。

反対に、この枠を超えてしまうと、

といった本末転倒な状態になりかねません。

「夢はサテライトで追い、生活はコアが守る。」など自分なりの投資ルールを決めて貫きましょう(頑なに変えないのではなく、適切に軌道修正はすべき)。

最後に、コア・サテライト戦略のエッセンスをもう一度整理します。

| 役割 | 内容 |

|---|---|

| コア | 長期資産形成の基盤。インデックス中心。負けない戦略を担う部分 |

| サテライト | 攻めの領域。テーマ株・アクティブ・FXなどで成長チャンスを取りにいく部分 |

インデックス投資だけでも、時間を味方にすれば十分な成果は出ます。それでも、

「あと一歩攻めたい」「もっと投資を楽しみたい」気持ちを、きちんと枠の中でコントロールする。

これができると、投資は単なる不安の種ではなく、

コアでペースを作り、サテライトで成長チャンスを取りにいく——それが長く走り続けるための現実的なやり方です。

▼ 行動につながるチェックリスト(今日できること)

また、最後まで読んでいただきありがとうございます。

あわせて、当ブログ内の「中級投資家ステップアップ」カテゴリーでは、投資家としてさらにステップアップにつながるような内容としています。「インデックス+α」で次のステージに進みたい方は、そちらもぜひチェックしてみてくださいね。

インデックス投資の基礎(3部作シリーズ)の残りはこちらです。

投資歴は10年以上。現在はインデックス投資・高配当株ETFを中心とし、これら保有株を担保に使う「代用FX」で資金効率を高める投資を自ら実践。初心者の方にも分かりやすく、仕組みとリスクを丁寧に解説していきます。

▼ Xで最新の投資メモを見る

運用の気づきや更新情報を発信しています。

▼ はじめての方へ(ブログの読み進め方)

投資スタイルとおすすめの読み進め方をまとめました。