完全ガイド

メニュー

このシリーズについて

投資は甘くありません。相場は平気で資産を半分にします。だからこそ、数字と現実に基づいた判断をできる投資家だけが生き残ります。

この3部作シリーズは、”投資を続ける力” と “勝ち続ける戦略” を身につけるために作りました。インデックス投資を「なんとなく良さそうだから」ではなく、理屈とデータで腹落ちさせることが目的です。

1:メリット編(基礎+理論)→ 2:デメリット編(リスク認識)→ 3:戦略編(コア・サテライト実践) の順で読むと理解が最も深まります。

まずは結論から。インデックス投資は、ほとんどの人にとって”最適解になりやすい投資”です。

そしてそれは「初心者でもカンタンだから」ではなく、期待値・コスト・行動心理・制度面まで含めて考えた上で、合理的にそうなります。

このメリット編では、

まで踏み込んで解説します。

「投資って難しそう」「結局どれを買えばいいの?」という人はもちろん、すでにインデックスや個別株・FXを触ったことがある人にとっても、自分の投資戦略の“軸”を確認する材料になるはずです。

インデックス投資は、日経平均やS&P500のような市場全体の株価指数に連動することを目指す投資方法です。言い換えると、

個別銘柄を当てにいくのではなく、「市場平均(ベータ)」をそのまま取りにいく投資です。

市場全体の株価指数・市場平均とは、例えば、次のものがあります。

インデックスファンドは、こうした指数に「ほぼ同じ動き」をさせようとするファンドです。細かい銘柄選びや売買タイミングを考える必要はなく、市場全体をまとめて買うイメージに近いです。

一方で、市場平均を上回るリターン(アルファ)を狙いにいくのがアクティブ投資です。ファンドマネージャーが銘柄を選び、「この銘柄は伸びる」「あの銘柄は外す」といった裁量を入れてきます。

ただし現実として、

プロのファンドマネージャーでさえ、長期で市場に勝ち続けるのはめちゃくちゃ難しい。

米S&P Dow Jones社のSPIVAレポートでは、アクティブファンドの約90%が10年の平均でインデックスに敗北していると報告されています。つまり、「勝ち組アクティブ」はたしかに存在するものの、事前にそれを見抜き続けるのは相当ハードだということです。

この前提に立つと、特に個人投資家にとっては、

無理に「勝ち」を狙うより、ちゃんと市場平均を低コストで取りにいき、負けない構造を作るほうが合理的

という結論になりやすくなります。

ここから、インデックス投資ならではの5つのメリットを具体的に見ていきましょう。

インデックス投資って、みんな「とりあえずこれでOK」って言うけど……ほんとにそんなに合理的なんですか? もっと増やせる方法がある気がして、いつも迷うんですよね。

ちなみに、私自身も最初は「とりあえず雑誌に載っている銘柄を買えばいいか」と始めるも、なかなか勝てずにインデックスに落ち着いた経緯があります。そうした経験も踏まえた上で説明していきます。

インデックス投資の判断軸をより具体的に学ぶなら、次の書籍がとても参考になります。(私が投資を始めるに至ったきっかけとなったもので、今でも大切にとっています。)

👉 『投資信託は、この8本から選びなさい。』(著:中野晴啓)

少し古い書籍のため、この書籍に載っている8本を現段階で選ぶというのではなく、どうして投資信託を資産運用の核にするのかが明確になり、この記事の内容とも非常に相性が良いです。

正直、手数料0.何%の差でそこまで変わるものなんですか? 実感わかなくて、つい『まあいっか』で選んじゃうんですけど…

まず、インデックス投資の一番の武器はコストの安さです。

インデックスファンドは指数に連動するだけなので、

といったコストがほとんどかかりません。

結果として、信託報酬(運用管理費用)が非常に低く設定されやすい構造になっています。

具体的なイメージとして、以下のようなケースを考えてみます。

このとき、両者の「最終的な手取りリターン」は、30年後には100万円以上の差になることも珍しくありません。実際に年率5%・30年複利で計算すると、コスト差0.4%だけで最終資産はおよそ2,261万円 vs 2,431万円ほどに開きます。(SBI証券の積立シミュレーションを使用)

| ファンド | 信託報酬 | 30年後の差のイメージ |

|---|---|---|

| A:アクティブファンド | 0.5% | 2,261万円。コストが積み上がり、リターンを大きく削る |

| B:インデックスファンド | 0.1% | 2,431万円。コスト負担が小さく、複利が素直に効く |

投資の世界での鉄則は「小さな差が複利で巨大な差になる」。

特に、長期投資では年率0.数%の差が何十年も雪だるま式に効いてくるため、「どれだけコストを抑えられるか」が最終リターンを左右します。

インデックス投資は、その構造上、コスト面でアクティブに対して構造的なアドバンテージがあると言えます。だからこそ、長期投資のコアとして非常に向いています。

次に、インデックス投資の大きな特徴が自動的な分散投資です。

インデックスファンドを1本買うだけで、指数を構成する数百〜数千社の株をまとめて保有する形になります。

例えば、S&P500に連動するファンドなら、

といった500社に一気に分散投資している状態です。仮に1社が業績悪化や不祥事で大きく下がっても、500社のうちの1社としての影響しかありません。

また、「分散が効いている」ということは、値動きのブレ(ボラティリティ)が比較的マイルドになるということでもあります。もちろん、暴落時にはしっかり下がりますが、個別株のような極端な値動きになりにくいため、

といった典型的な“投資あるある失敗”を避けやすくなります。

結果として、心理的に続けやすい=長期投資が続きやすいというメリットにつながります。

注意

S&P500は時価総額加重のため投資額として「500分の1」ではなく、大型銘柄ほど影響が大きい点には注意が必要です。特に上記で挙げた上位銘柄は指数全体に与える影響が相対的に大きくなります。

“プロでも勝てない”って、よく聞くんですけど…本当にそんなに厳しい世界なんですか? プロなら勝てる気もするんですが…

3つ目は、理論と実証データの両面から見た合理性です。

市場は、多数の投資家の売買によって常に価格が動いています。公開情報やニュース、決算内容などは、基本的にはかなり早いスピードで株価に織り込まれます。

もう少し噛み砕くと、「いま目の前にある株価は、無数の投資家の判断や期待がすでに反映された結果」です(市場効率性と呼ばれます。)。

もちろん、完全に効率的な市場など存在しませんが、少なくとも

といった領域については、「個人がちょっと頑張った程度では、プロでも勝てない世界で勝ち続けるのは相当難しい」と考えた方が現実的です。

実際に、前述のSPIVAのデータを見ると、

という結果が出ています。

つまり、

アクティブで「勝ち組」に入れる確率はかなり低く、さらにそれを継続するのはもっと難しい。

ということです。

この前提を踏まえると、特に

のような人が、限られた時間とエネルギーの中で無理して“勝ちにいくゲーム”に挑むのは、期待値的に割に合わないとも言えます。

その点、インデックス投資は、

というスタンスなので、「無理に勝ちに行かない」代わりに「大きく負けにくい」という、非常にバランスの良いポジションを取ることができます。

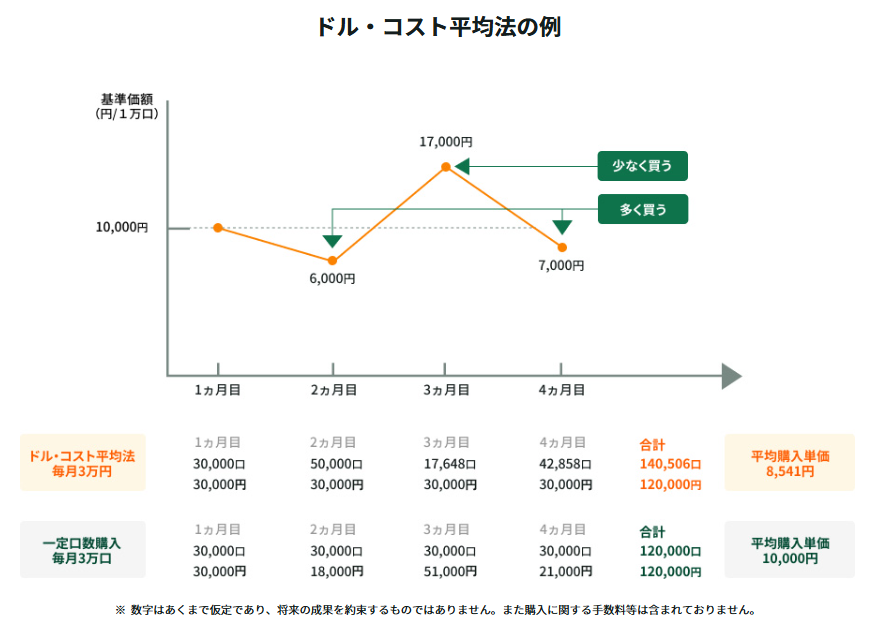

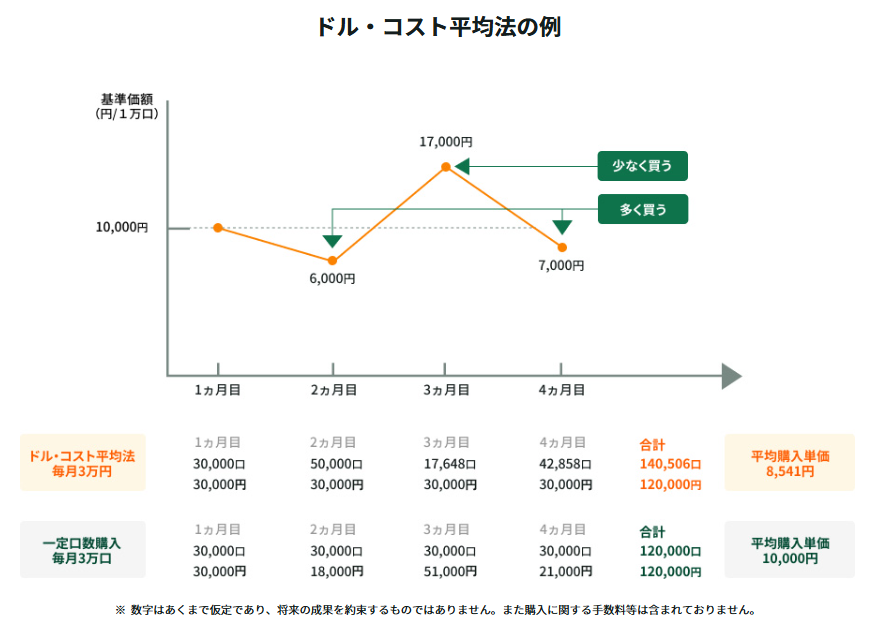

4つ目のメリットは、積立投資(ドルコスト平均法)との相性の良さです。

インデックス投資は、

といった形で運用しやすく、「人間が余計な判断を挟まない」スタイルを取りやすいのが大きな特徴です。

ドルコスト平均法では、

という仕組みになるため、結果的に平均取得単価が平準化されやすく、長期で見ると買いタイミングを分散できるというメリットがあります。(下図参考)

注意

急激な下落局面では一時的に「損が増えるように見える」タイミングもあります。ただ、長期積立ではこの“安いときに多く買える”効果が効いてきます。

ここで重要なのは、「タイミングを予測して勝とうとするゲーム」から降りられることです。「今は天井か?底か?」「もう少し待つべきか?」と考える回数を減らすほど、投資は続けやすくなります。

インデックス×積立は、まさにこの「判断する回数を減らす=行動ミスを減らす」ための仕組みです。上級者ほどこの“判断を減らす価値”を理解していて、

といった形で、「裁量で勝負する部分」と「自動で積み上げる部分」を切り分けています。

NISAとかiDeCoって、結局“お得っぽい制度”くらいの認識で止まっちゃってます。そんなにインデックスと組み合わせる意味が強いんですか?

最後に、税制メリットとの相性です。

投資の利益には通常約20%の税金がかかります(所得税+住民税)。せっかく増えた利益も、課税されるたびに一部が持っていかれ、その分だけ複利のパワーは削られてしまいます。

ここで威力を発揮するのが、

といった非課税・優遇制度です。

これらを使うと、

といった形で、「税金の引き去り」を最小限に抑えながら運用できるため、「同じ商品」「同じ金額」を運用しても、最終的な資産額が大きく変わります。

この点で、

というインデックス投資は、NISA・iDeCoとの相性が非常に良く、税引き後リターンで見たときに、他の投資法よりも有利になりやすいのです。

ここまでの内容を、上級者目線で整理し直すと、インデックス投資のメリットは次のように要約できます。

| 観点 | インデックス投資のメリット |

|---|---|

| コスト | 信託報酬が圧倒的に低く、「市場リターン − コスト」の期待値でアクティブに勝ちやすい |

| リスク | 非システマティックリスクをほぼ消し、市場リスクだけを取りにいく設計ができる |

| 理論・実証 | 過去の実績から、アルファ追求ゲームを避ける合理性が高い |

| 行動 | 積立&自動化で“判断ミス”を減らし、投資を続ける仕組みを作りやすい |

| 税・制度 | NISA・iDeCoと組み合わせることで、税引き後リターンを最大化しやすい |

インデックス投資は、派手さはありません。相場の天井と底をピンポイントで当ててドヤ顔できるような投資法でもありません。

でも、

この発想に切り替えられた人から、投資で“生き残れる側”に回っていきます。

インデックス投資の基礎(3部作シリーズ)の残りはこちらです。

投資歴は10年以上。現在はインデックス投資・高配当株ETFを中心とし、これら保有株を担保に使う「代用FX」で資金効率を高める投資を自ら実践。初心者の方にも分かりやすく、仕組みとリスクを丁寧に解説していきます。

▼ Xで最新の投資メモを見る

運用の気づきや更新情報を発信しています。

▼ はじめての方へ(ブログの読み進め方)

投資スタイルとおすすめの読み進め方をまとめました。